一、全球面板产业发展轨迹

1.发迹美国的CRT和LCD

由德国物理学家卡尔·费迪南德·布劳恩发明的阴极射线管技术(Cathode Ray Tube,简称CRT),最初用于示波器和雷达设备,与显示面板产业并无联系。时间来到1947年,美国无线电公司(RCA)的工程师开发了世界上第一台商用电视机,标志着显示面板技术商业化的开始,美国CRT电视开始引领全球。1960年,在美国无线电公司兼职的George Heilmeier偶然发现了液晶材料新的光电特性,经过长达8年的认真研究,美国无线电公司发布首个液晶平板电视模型DSM-LCD,标志着LCD技术问世。但后来由于LCD高昂的研发费用、不确定的商业前景叠加公司对小尺寸液晶面板的不屑,使得此时疲于与IBM竞争的美国无线电公司放弃了LCD技术的后续发展,摩托罗拉、AT&T、惠普等大型公司在巨大的资金投入以及漫长的研发周期面前也都败下阵来,LCD技术最终也没有在美国实现产业化。

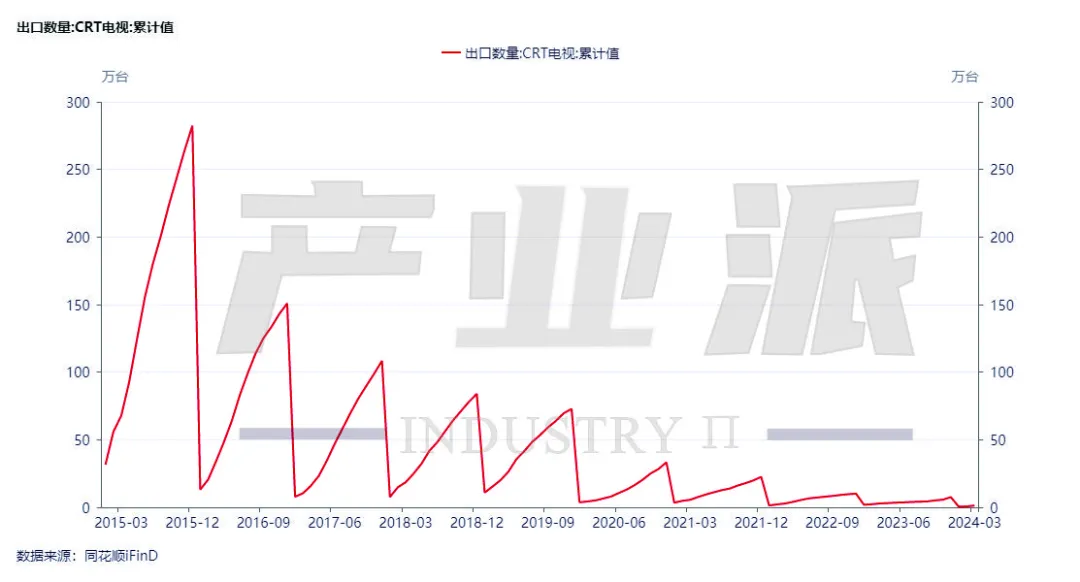

值得一提的是,我国作为全球CRT电视机最大的生产国,2023年CRT电视机出口数量不足8万台,标志着CRT电视机已逐步退出历史舞台。

中国出口CRT电视情况

2.统治LCD的日本

正可谓前人栽树后人乘凉,美国人没抓住的机会被日本人抓住了。在美国公司放弃LCD技术的同时,日本的夏普买下了美国无线电公司发明的LCD技术,并在1973年推出全球首款TN-LCD的计算器EL-805。同年须羽精工推出全球首款显示6位数字的LCD电子手表,引发全球电子手表热潮。1983年,须羽精工推出全球首个薄膜晶体管液晶(TFT-LCD)彩色显示器,松下、东芝、日立等众多日本老牌电器公司也纷纷入局TFT-LCD。尽管开始都是大量烧钱,但这些日本企业还是咬牙坚持了下来,面板良率也逐渐提高。由此带动了LCD产业链的原材料供应、生产制造、设备组装、下游应用,形成了一套完整的产业链体系。1992年,IBM发布全球首款采用彩色TFT-LCD笔记本电脑,LCD下游应用市场变得空前巨大。日本企业乘着这股东风,在LCD行业高歌猛进,1994年日本TFT-LCD面板产能占全球产能94%,可谓是统治了LCD行业。

3.主导LCD的韩国

随着日本面板产业的快速发展,招来了美国人的嫉妒以及韩国人的由衷眼红。上世纪90年代美国对日本显示面板企业实行反倾销诉讼,提高TFT-LCD的关税。而韩国看见日本在LCD面板产业大获成功后,也开始瞄准面板这一领域,三星电子在1984年便设立了TFT-LCD研究小组,LG则从1987年开始入局,现代集团则在1988年成立了LCD事业部。前有棍棒后有强敌,1995年面板行业开始陷入衰退周期,日本面板企业的日子也并不好过。三星和LG却艺高人胆大,选择逆周期投资,从1995年起相继投产首条2代线,并陆续投产3代和3.5代线。1997年亚洲金融危机,日本面板企业遭受美国打压、韩国围堵、产业低谷、金融危机、自身财务压力五重危机,迎来至暗时刻。此时亏损多年的韩国三星、LG再次逆周期投资扩产,持续抢占日本面板产业市场份额。时间来到1999年,三星、LG分别以18.8%、16.2%的份额超越日本夏普,成为LCD面板产业一二名,LCD产业开始由韩国主导。曾经风光无限的面板王者日本,仅剩下了显示器公司(Japan Display Inc)即JDI。你有实力了,别人开始和你玩。各大企业开始转而与韩企合作,如1999年5月飞利浦与LG合作面板业务;7月苹果、10月戴尔分别与三星合作面板业务;11月,IBM、康柏等与现代集团开展面板合作,韩国面板“三剑客”局面已然形成。

4.登顶LCD的中国

早在上世纪70年代我国就已投入到液晶材料的研发,但限于当时科技水平及资金问题等,有心也无力,成果寥寥无几。90年代深圳中航天马公司建成第一条4寸规格的TN-LCD生产线,同时七七零厂通过香港从日本引入主要设备后建成7寸液晶面板生产线,给我国面板产业带了曙光。20世纪末四面受压的日本与台湾签订TFT-LCD技术转让合同,专门收取高额专利费。在技术的加持以及政策的推动下,台湾面板产业形成了友达光电、奇美电子、广辉电子、中华映管和瀚宇彩晶“面板五虎”的格局。2003年韩国现代集团忍痛出售LCD资产,被我国京东方接盘。2008年金融危机,面板行业受到重创,台湾“五虎”经重组并购后仅剩了友达和群创。而大陆面板企业京东方通过融资大举投资280亿元投建北京亦庄8.5代线,TCL华星光电、惠科、中电熊猫等国产厂商也陆续投建多条LCD产线。中韩两国在面板产业的较量拉开帷幕,十几年来双方明争暗斗,终于在2021年5月三星旗下8.5代线工厂完成了最后的投片生产彻底关停。同年中国一跃成为全球第一大面板生产国,标志着我国已然登顶LCD面板产业。Omdia数据显示,2023年我国LCD面板产能占比已经超过全球产能的70%。

5.中韩对决的OLED

我国登顶LCD的同时,日本早已无力站起,韩国也加快关停LCD产线。然而韩国却在OLED领域加大马力持续投入,三星在小屏OLED市场如日中天,LG在大屏OLED市场傲视群雄,韩国人在OLED领域又占据了主动权。好不容易在LCD领域取得巨大硕果,转眼间在OLED领域又落后韩国,我国面板企业而今还需迈步从头越,所以有人说我国面板行业几十年的发展是惨胜如败。值得肯定的是,2023年中国大陆的AMOLED TFT背板产能占比迅速增长至43%,距韩国55%有一定距离。未来又将是中韩在OLED领域的双雄对决。

二、面板产业变革发展的经验

1.技术更迭是推力

显示技术能否成为主流,很大程度取决于显示技术的性能先进性。第一代CRT技术的原理是利用显像管内的电子枪,将光束打在内层表面的荧光粉上来显示图像。这一时期美国企业引领潮流,独占显示面板行业鳌头;第二代LCD技术显示器的构造是在两片平行的玻璃基板当中放置液晶盒,下基板玻璃上设置TFT(薄膜晶体管),上基板玻璃上设置彩色滤光片,通过对液晶电场的控制可以实现光线的明暗变化,从而实现不同的色彩。这一技术发展时期,日本、韩国、台湾、中国大陆先后成为显示面板重要的一极,并不断被挤下神坛;第三代OLED技术,直接取消了背光层的设计,而是采用有机材料自主发光来显示图像。这一时期,中韩两国将继续争霸OLED面板行业。可以发现这三代技术从发光原理及相关材料都不相同,而面板行业的每一次技术革新,都使得行业格局发生巨大的颠覆。未来想要在显示面板行业占据主动权,就需要持续关注显示技术发展方向,研发下一代的显示技术。

2.满足消费者需求是核心

CRT显示器技术的革新使得人们“看得见”,但是其存在体积大、重量大、厚度大等缺陷。这些缺陷使得消费者开始追求“看得好”的产品,因此体积小、屏幕大的显示产品逐渐受到追捧。CRT逐步被等离子显示技术(PDP)和液晶显示技术(LCD)所取代。其中PDP技术可以使得显示器变得更薄,在亮度和分辨率上也优于CRT技术,可以让消费者“看的好”,但仍存在只适用于中大尺寸屏幕的缺点。而消费者越来越需要各种类型的显示器,如手表、手机、平板、电脑等不同尺寸的产品,PDP的劣势正是LCD的优势,即LCD让消费者“带得好”。具多尺寸的LCD显示器,在智能手机等便携设备兴起下,即使PDP技术在多个指标上优于LCD技术,厂商仍会选择LCD技术生产产品。随着消费者对显示设备触控的互动形式越来越多,催生了“摸得好”的消费趋势,“轻薄、柔性、响应速度快”正是OLED的优点,相比LCD也更加适合移动设备的诉求。智能手机执牛耳者——苹果,自从iPhone X后,推出的产品都使用了OLED,各大国内手机厂商在洞察消费者趋势后也开始跟进使用OLED。可见有时候技术好并非一定可以成为主流,真正主流的技术是消费者喜欢的技术。

3.投资资金是关键

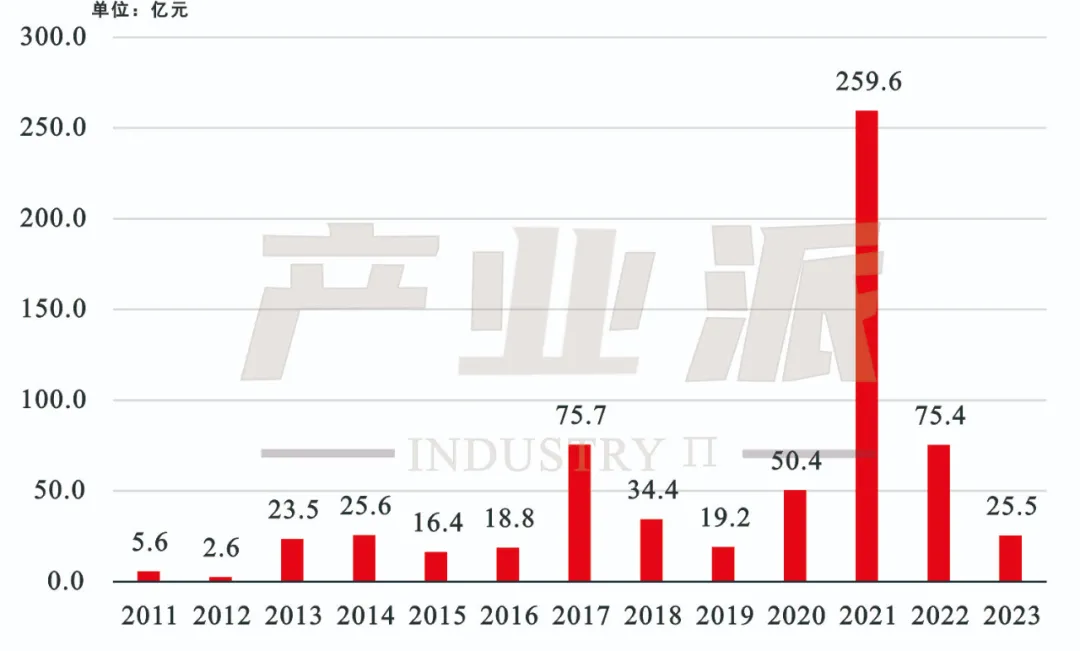

纵观中日韩三国显示面板发展史,没有足够的家底是经不住产业的不断投资烧钱。从日本开始,政府通过整合研究机构与日立、三菱、东芝这些半导体公司开展技术攻关,同时给予天量的财政补贴,终于使得其面板行业开始崛起。夏普投资LCD技术就经历了5年的亏损,终于使得面板良率达到80%。韩国从三星在1984年开始研发LCD技术,经过七年的亏损才有所起色;另一家LG,则是经历长达八年的亏损,才等来咸鱼翻身的机会。我国面板领导企业京东方早年持续亏损,2000-2021年融资总额累计917亿元,同期获得政府补贴则高达142亿元。政府持续的财政补贴,使得中日韩三国面板产业相继崛起。不管是日本还是韩国或是中国,越亏越投已然成为面板产业的发展现象。可见没有足够多的家底很难在面板行业立足。值得一提的是,2011-2020年间京东方归母净利润总和272.2亿,但2021年京东方归母净利润就达到260亿元,接近前十年总和。即便是近两年归母净利润出现下滑,市场份额的提升以及产量带来的规模效应依旧能使其独占我国面板鳌头。

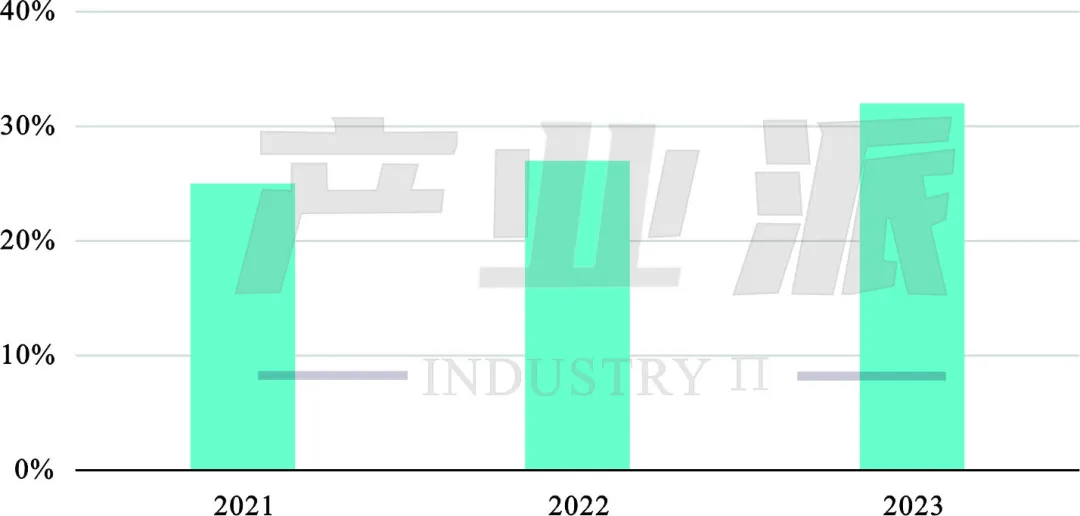

京东方2011-2023年归母净利润

三、面板产业发展的趋势

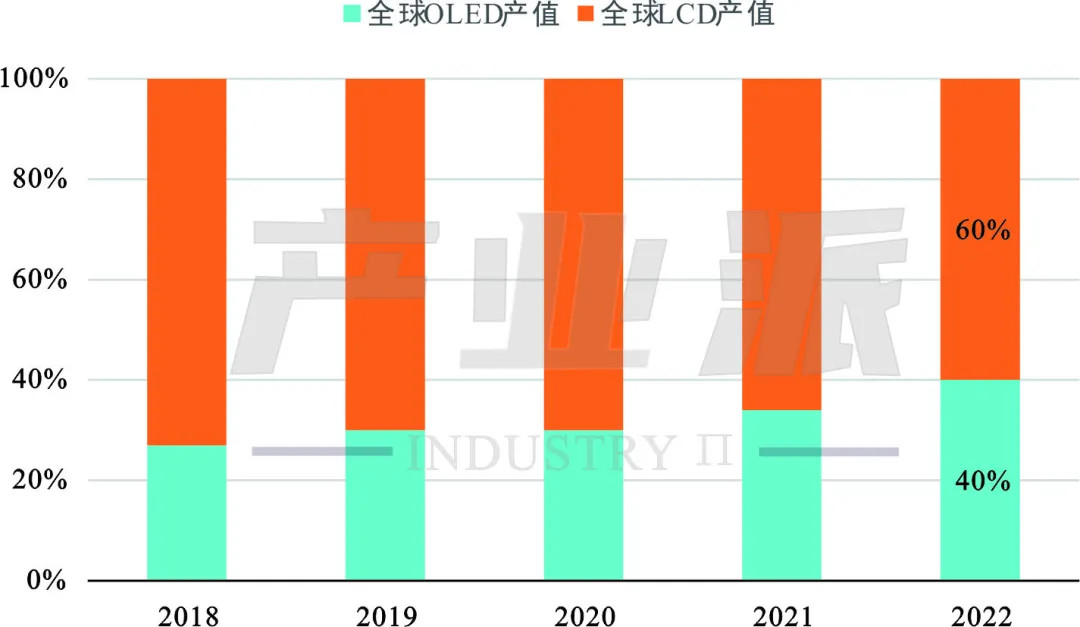

毋庸置疑的是短期内LCD仍是主流,但随着智能手机等便携设备快速发展,面板行业逐步转向OLED技术。根据DSCC和Wind数据显示OLED产值已经从255亿美元增长到417亿美元,占面板市场份额从27%增长到40%,年均复合增长率达10%。春江水暖鸭先知,在面板巨头三星、LG退出LCD市场并抢占OLED赛道的背景下,OLED势必进一步渗透面板市场。

全球LCD与OLED产值

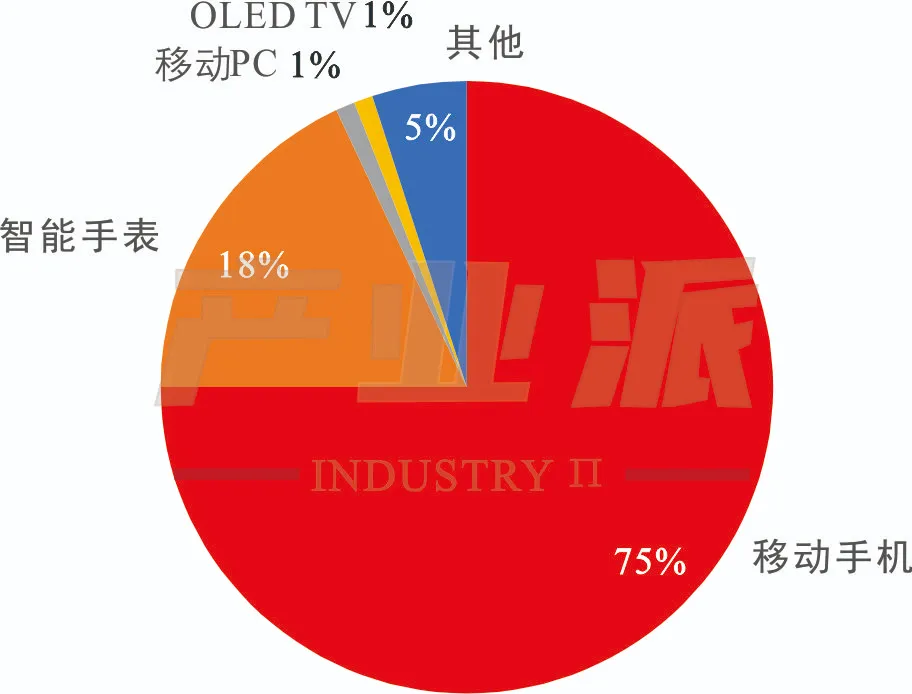

2022 年OLED 下游细分市场结构

作为当下面板产业的主流显示技术路线,OLED以其独特的优势在多个领域得到广泛应用。

1.往低端手机渗透

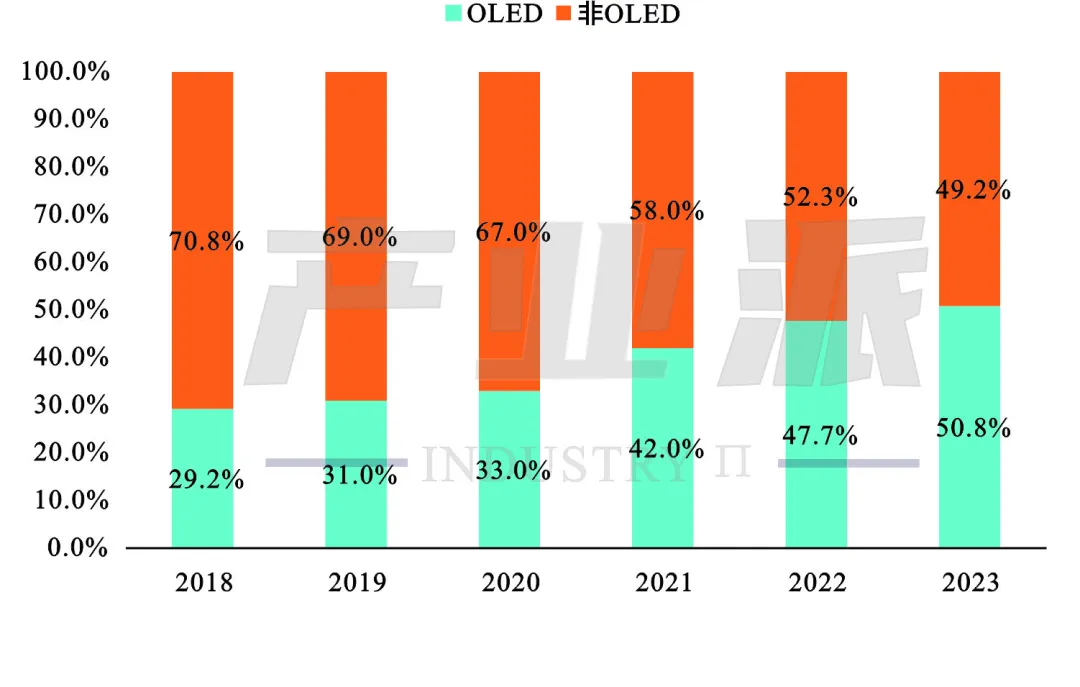

当前OLED主要应用于小尺寸产品,以小尺寸标志性产品手机为例,Trend Force数据显示,自2017年苹果发布OLED屏的iPhone X后,手机端OLED渗透率持续增长,2018年渗透率为29.2%,截至2023年12月渗透率已超过50%。

手机端OLED市占率

1000-1999元手机OLED市占率

2.往中大尺寸渗透

中型尺寸消费电子产品包括Pad、笔记本电脑、车载显示等。目前这一领域主要采用LCD面板,而OLED面板的渗透率较低。OLED面板的高成本和尚未解决的技术短板可能是其在中型尺寸市场推广的主要障碍。随着中日韩面板厂商对中大型尺寸OLED高世代线的资本投入,OLED技术在中型尺寸IT产品中的应用将得到推广。同时材料体系的成熟和叠层技术等关键技术的进步,有助于解决发光效率和寿命问题,从而弥补了OLED的短板。未来OLED有望在中型尺寸消费电子产品领域展现出更大的潜力。

全球OLED行业产线投产及建设情况 (单位:万片)

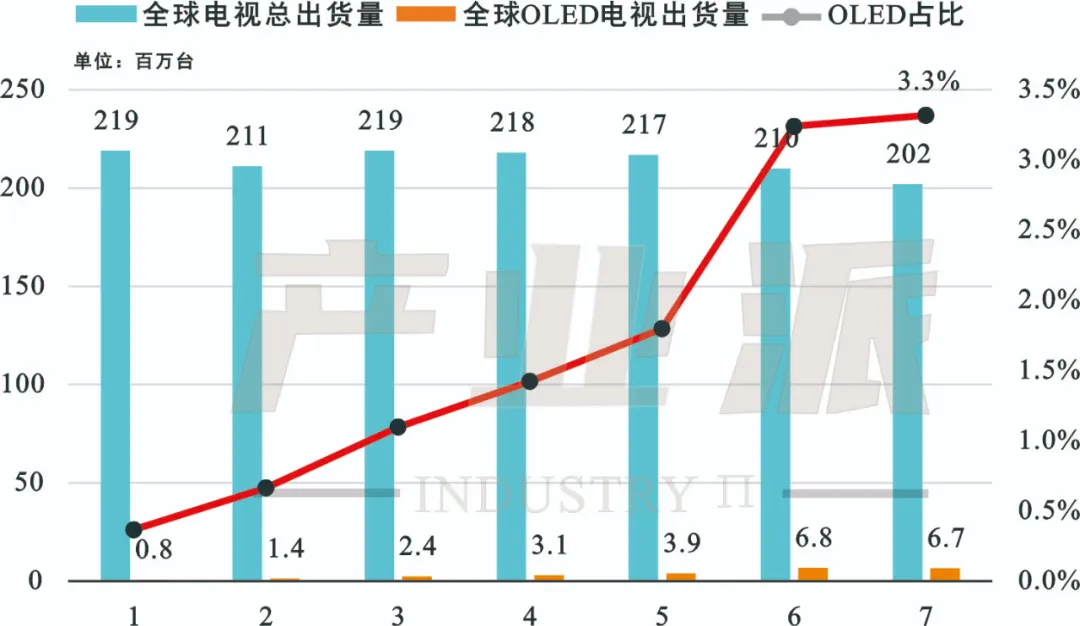

大尺寸方面,尽管近年来全球电视市场出货量从2016年的2.19亿台下降至2022年的2.02亿台,但OLED电视的出货量却显著增加,从2016年的83万台增至2022年的667万台。OLED电视的市场渗透率也在这六年间从0.38%提升至3.3%,预计到2026年OLED电视的渗透率将提升至5%。

电视端OLED市占率

3.国产化加速

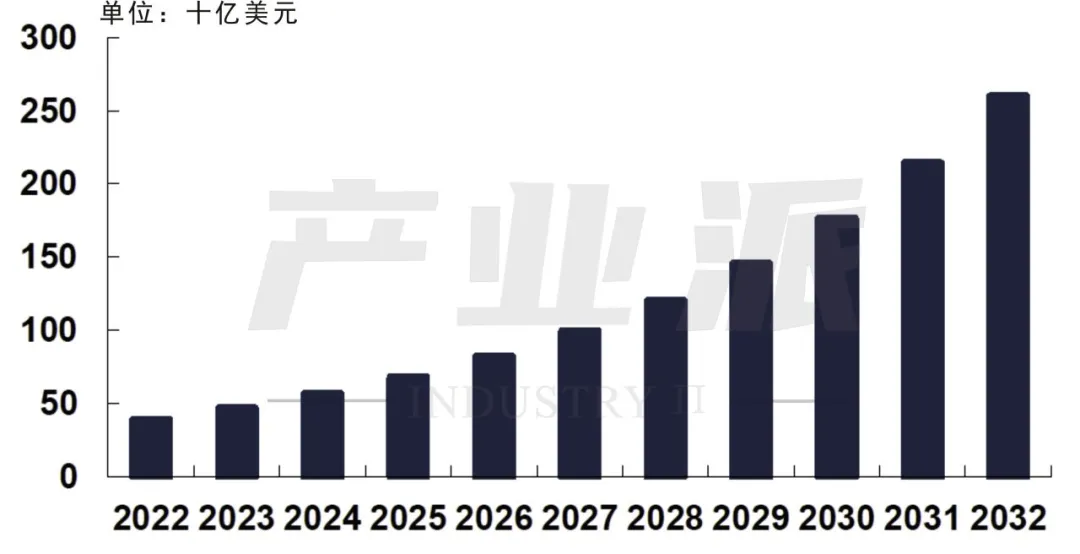

根据precedence research预测,2023年全球OLED市场规模为384.4亿美元,预计到2032年将增长至2596.7亿美元,复合年增长率为21.1%。这一数据反映了OLED技术在全球范围内的快速发展和广泛应用,特别是在显示设备领域。

全球OLED市场规模

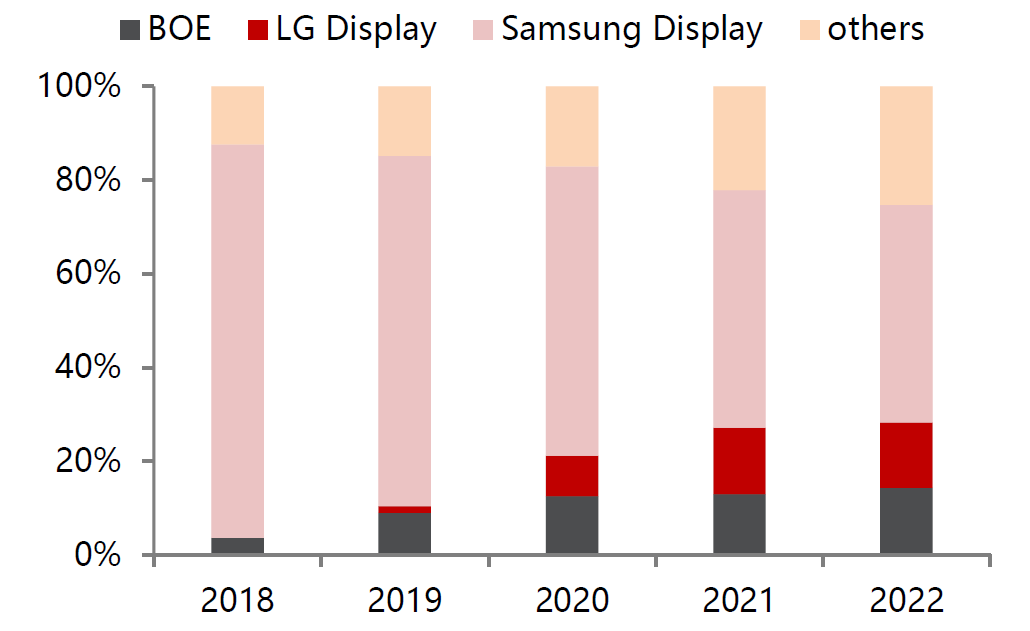

Omdia的数据显示,韩国企业在OLED市场的产能占比从2018年的84%下降到2022年的60%,我国的京东方、TCL华星光电、天马、惠科等公司进入OLED显示屏市场时间较晚,但已经在生产工艺及技术研发上取得了一定的进展,如京东方在成都投资630亿元建设AMOLED 8.6代产线。国内面板企业正在不断挤压韩国企业的市场份额,OLED产能正在加速向中国大陆转移。

主要企业OLED 厂商市场份额