在当今能源转型大潮中,光伏玻璃行业正经历着“冰火两重天”现象。一方面,头部企业实现归母扣非净利润快速增长;另一方面,多数腰尾部企业却面临归母扣非净利润急剧下滑。这种两极分化现象,不仅反映了光伏玻璃行业内部的激烈竞争,也映射出整个行业在快速发展中所面临的结构性问题。

光伏玻璃企业盈亏现状(亿元)

数据来源:公司公告,产业π制图

光伏玻璃约占光伏组件成本的25%-35%,是成本控制重要领域。它不仅保护光伏电池板免受外界水分、气体氧化锈蚀作用,也保障组件不受外力破坏。

光伏产业链全景图

产业π制图

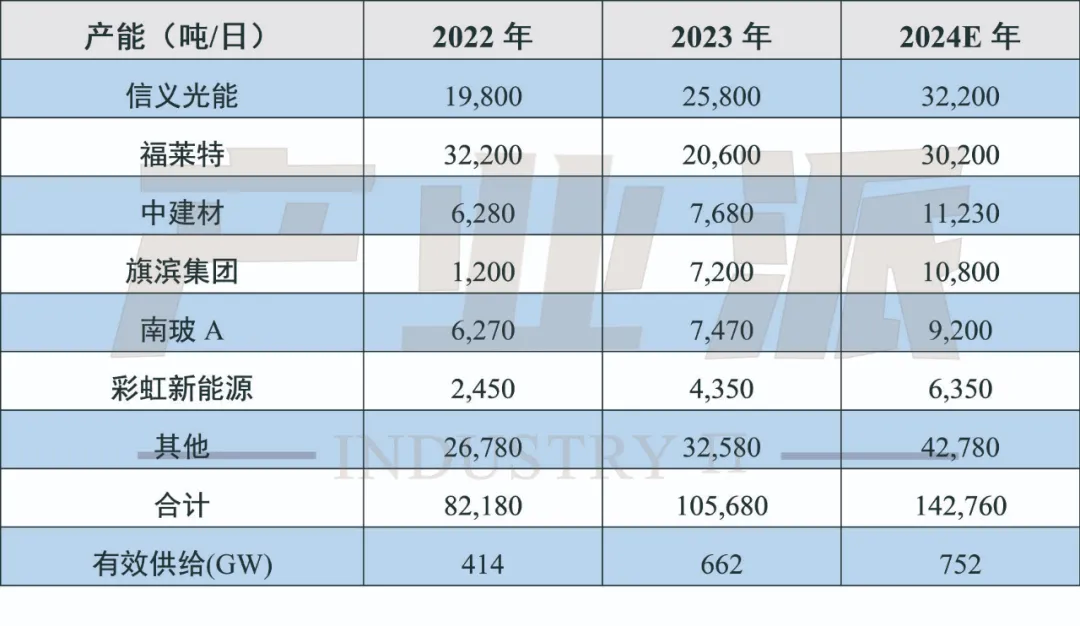

(一)定义及分类

光伏玻璃是光伏组件的保护前层,对提高光伏系统效率至关重要。主要有两种类型:超白压花玻璃和超白浮法玻璃,前者主要用于晶硅电池组件,后者主要用于非晶硅薄膜组件。

光伏玻璃分类

资料来源:福莱特招股说明书,产业π制图

(二)产业链

光伏玻璃产业链上游主要包括原材料和燃料及动力供应商。在光伏玻璃总成本中,原材料占48%,燃料及动力占38%;

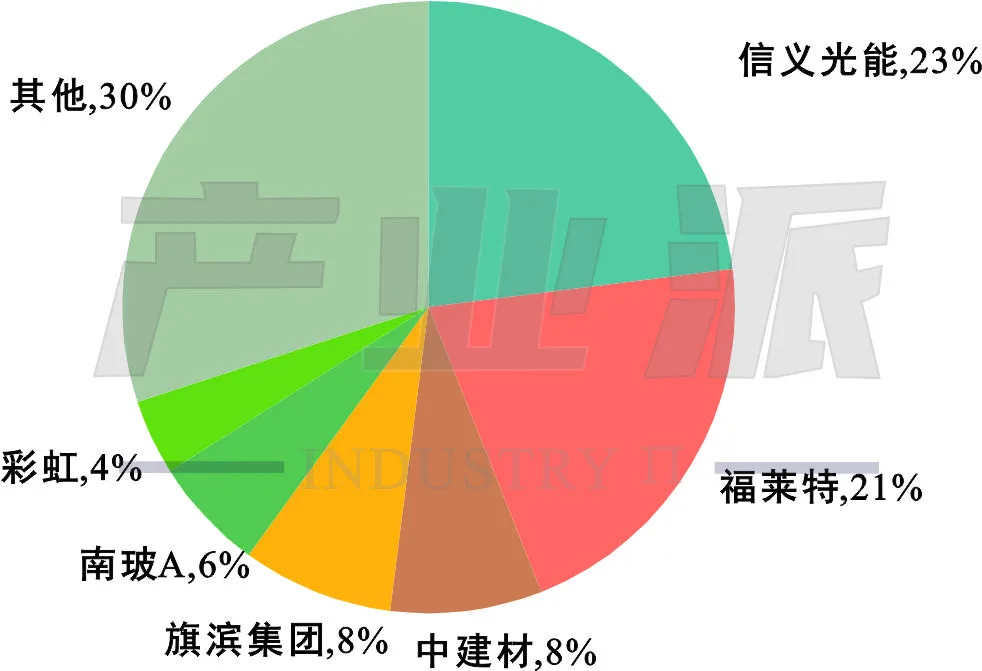

产业链中游由生产制造企业构成,头部企业信义光能和福莱特合计产能约50%;

产业链下游是光伏组件生产制造企业,2023年我国光伏组件产量占全球总产量80%以上。

光伏玻璃产业链重点企业

产业π制图

(三)市场规模

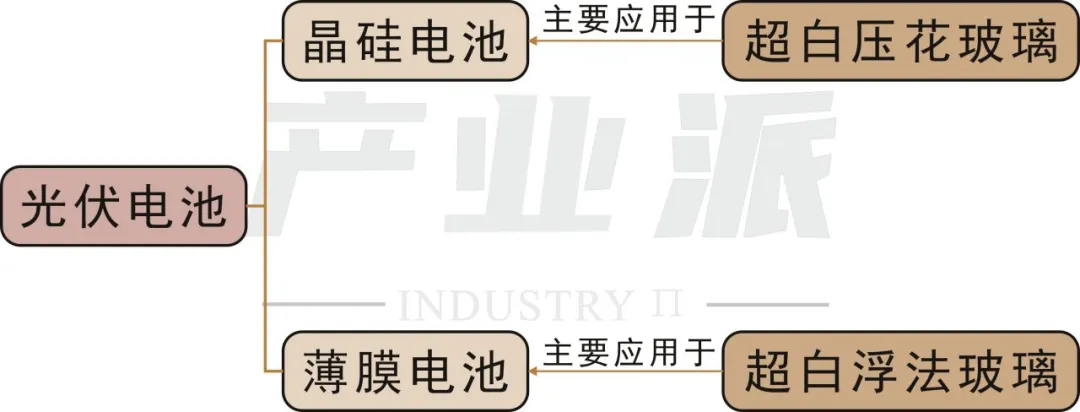

2023年我国光伏玻璃行业有效供给662GW光伏组件。预计2024年有效供给752GW光伏组件,其中信义光能、福莱特日产将达到3万吨。

光伏玻璃企业产能一览表

数据来源:卓创资讯,产业π制图

在光伏玻璃行业,头部企业盈利能力持续升温;而腰尾部企业大多挣扎在亏损边缘。是什么原因导致行业内“冰火两重天”。

(一)头部企业成本优势明显

1.规模效应

2024年,信义光能和福莱特产能预计双双突破3万吨/日,分别占据23%、21%的行业产能,巨大的规模能有效降低生产成本。

2024E年光伏玻璃行业竞争格局

数据来源:卓创资讯,产业π制图

2.技术优势

2022年后新增产能以大窑炉为主,而大窑炉具更高熔化率及良率。主要表现为:①通过稳定窑炉内部燃料和温度,实现单吨能耗降低;②随着生产线规模扩大,废边减少和生产线有效面积充分利用,成品率得到提升。头部企业信义光能、福莱特均投建10余条大窑炉产线,技术优势明显。

3.原料自给

原材料成本是决定玻璃制造整体成本的关键要素,主要为纯碱、石英砂等。由于纯碱供应充足,价格比较稳定,故原料成本主要取决于石英砂成本。头部企业信义光能、福莱特早已布局石英砂矿,渠道优势明显。

光伏玻璃上市企业石英砂布局情况

数据来源:公司公告,产业π制图

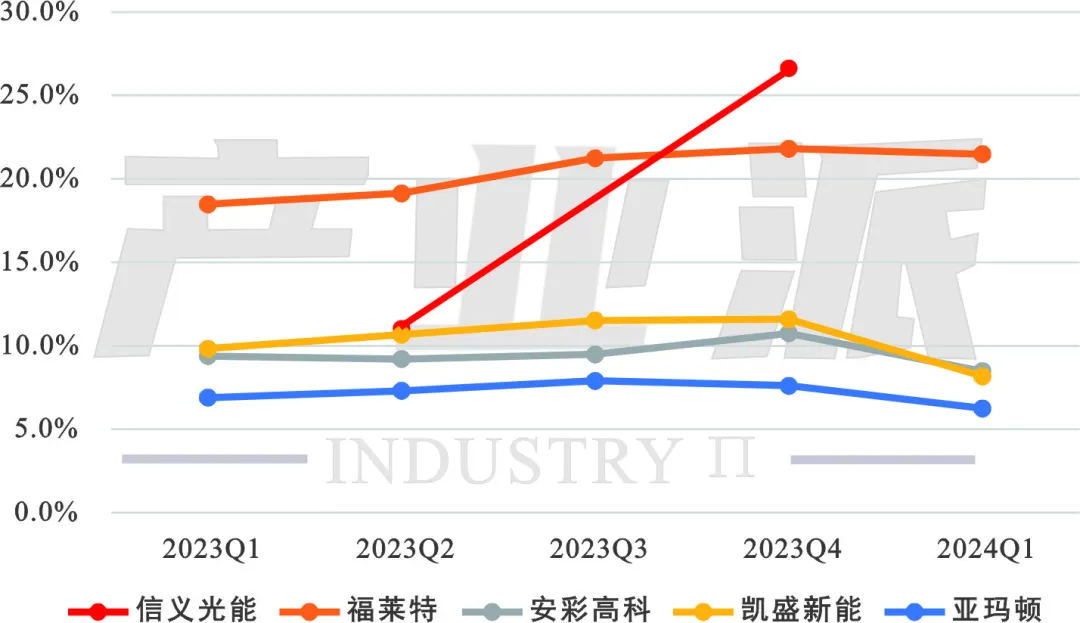

总结:信义光能和福莱特凭借规模效应、高良率及石英砂等原料自供,在成本控制上占明显优势。毛利率位于行业第一梯队,在20%-30%之间,领先腰尾部企业2元成本差距。腰部企业如安彩高科、凯盛新能等厂商,毛利率在6%-12%之间,处于微利或微亏状态。至于尾部企业如金刚光伏等,则面临亏损压力。

头部、腰尾部企业毛利率对比

数据来源:公司年报,产业π制图

(二)头部企业根基更稳

部分光伏企业盲目扩张叠加跨界企业涌入,导致当前行业产能过剩。光伏玻璃价格随之下降,一些企业因现金流断裂而面临破产困境。头部企业依托充裕现金流和广泛销售网络,展现出更强市场韧性。相反,资金链脆弱的多数腰尾部企业则出现市场份额下降、严重亏损等情况。

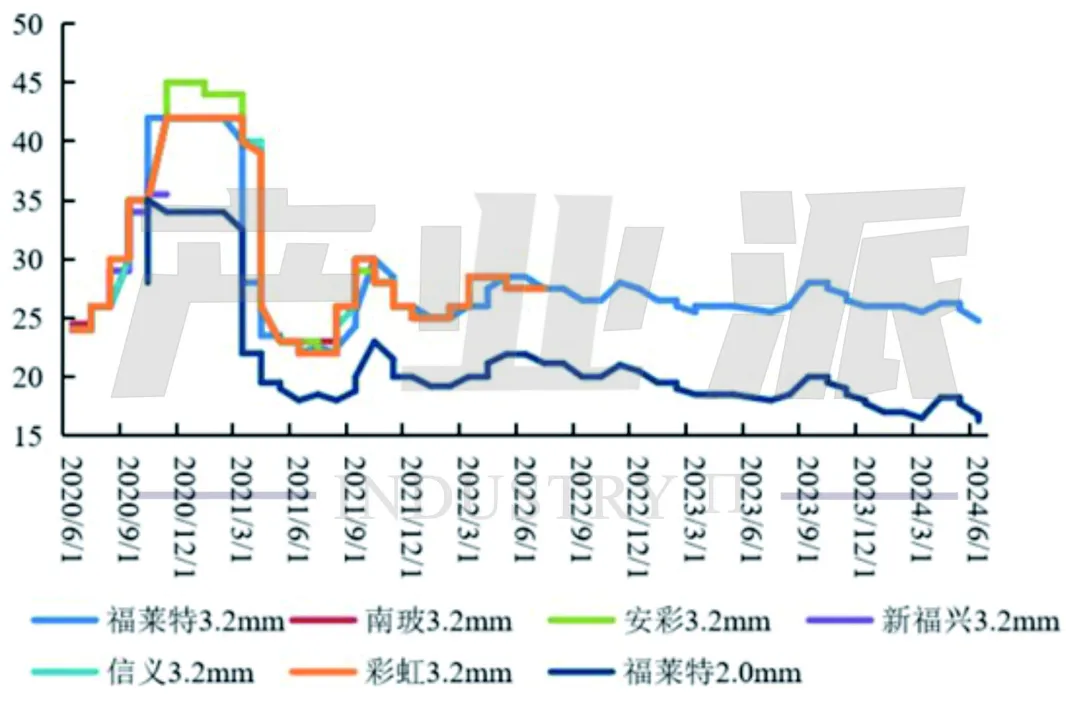

光伏玻璃价格(元/平)

数据来源:卓创资讯,产业π

(三)头部企业增利多且稳

2021 年 7 月,工信部发布《水泥玻璃行业产能置换实施办法》,文件提出新建项目需由省级相关部门委托行业组织或中介机构召开听证会,进行能评环评,光伏玻璃产能约束进一步趋严。由于头部企业扩产确定性强于腰尾部企业,随着光伏装机量持续增长,头部企业增利自然多且稳。

光伏产业面临产能过剩和价格竞争,整体利润空间受到挤压。在此背景下,光伏玻璃行业出现两极分化现象:头部企业依靠成本优势和稳固市场基础实现持续盈利,而腰尾部企业则因竞争力不足面临亏损困境。

针对“冰火两重天”现象,产业π分析认为该现象预示着行业竞争进入白热化阶段,未来企业发展方向应聚焦三个关键点:①积极拓展海外市场,利用“一带一路”等倡议开拓国际市场以分散国内市场风险、规避制裁,同时捕捉海外溢价等增长机遇,重点关注欧洲、中东、非洲等地区;②优化资产配置,当前行业竞争加剧,企业需轻装上阵加速调整时间。未来投资回报大概率下滑,需加强现金储备;③持续推动技术创新和内部管理优化,组件双玻化下加速提升大窑化,以提高良品率,降低生产成本增强产品竞争力。